Öte yandan yabancı yatırım kuruluşları dolar tahminlerini açıkladılar. İşte işaret ettikleri o seviye...

Piyasalar sıcak para etkisiyle güçlenirken dolar/TL kuru 7.50 seviyesinin altında hareket ediyor. TCMB’nin ocak toplantısında faizi artırmamasına rağmen, bunun iletişimini iyi yapması ve politika metninde sıkı para duruşunun süreceğini belirtmesi, faiz artırımı kadar etki yaparak dolar kurunu baskıladı. Milliyet'ten Zeynep Aktaş ve Habertürk'ten Gökhan Şen TL'de son gelişmeleri kaleme aldı.

Borsaya ve fonlara ilgi devam etti. Ekonomi yönetiminin değişmesi ve yeni atılan normalleşme adımları ile birlikte yabancılar son 2 ayda 1.9 milyar dolarlık hisse, 3 milyar dolarlık tahvil alımı ile toplamda 5 milyar dolarlık portföy yatırımı yaptı

2 GÖSTERGEYE DİKKAT!

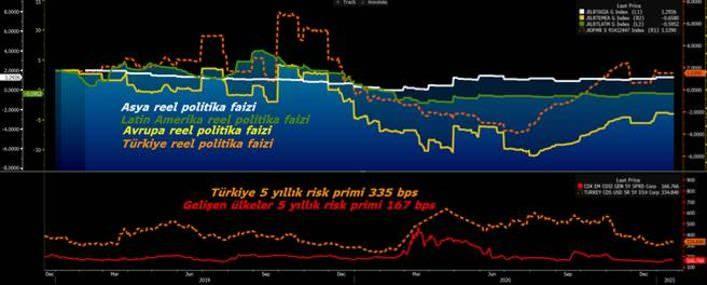

Yılın ilk yarısında sıcak para akışının etkisini hissettirmeye devam etmesi beklenmeli. Global ölçekte piyasalarda dolaşan sermayenin yöneliminde iki faktör etkili oluyor.1- Kredi risk primi en önemli gösterge olarak öne çıkıyor. Geçtiğimiz yıl 29 Ocak 2020’de kredi risk primi 234 seviyesinde bulunurken 10 Mayıs 2020’de 643’e kadar yükseldi.

Bu yıla geldiğimizde ise 9 Ocak 2021’de 305 olan risk primi şimdilerde 329 seviyesinde. Geçen yıla göre aşağı yönlü bir eğilim var fakat hala 300’ün üzerinde ve bu oran yüksek. Risk primindeki gerileme sıcak para akışını doğrudan etkiliyor.2- Sıcak para akışında önemli ikinci gösterge faizler. Bunun nedeni ise gelen paranın yüksek getiri araması. Gösterge faiz 2020’nin mayıs ayının ilk haftasında yüzde 8.35 idi. Şimdi ise 14.70. Politika faizi 2020’nin mayıs ayında 8.25 iken Ocak 2021 itibari ile iki katından fazla artarak 17 oldu. Yabancı para mevduat faiz oranlarında da artış gözlenmekte.Geçtiğimiz yıl mart ayında 3 ay vadeli dolar için 2.60 ve euro için 0.75 olan faiz oranı kasımda yüzde 4 ve 2.80’e çıktı. Aynı sürede dolar kuru 6.61 TL’den 7.41 TL’ye yükseldi. Bu da sıcak paranın akışını hızlandırdı.

BORSANIN SEYRİ VE BIST 50’DE PRİMSİZ HİSSELER

Borsa endeksi, pandemi sonrası çıkışını devam ettiriyor. Ancak kısa vadede düzeltme yaşanıyor. Endeks 20 günlük ortalamasına geriledi. Borsa haftayı 1.542 seviyesinden tamamladı.Pazartesi 8 günlük ortalamanın bulunduğu 1.544 aşılmazsa endeks 1.500’e geriler. 1.544 aşılırsa 1.552 ardından 1.650 ilk hedefler olacak. Öte yandan borsa son bir yılda yüzde 25 değer kazandı.

Aynı dönemde Vakıfbank yüzde 32 değer kaybında, Akbank bir yıl önceki seviyenin yüzde 23 altında. Halk Bankası bir yıl önceki seviyenin yüzde 21 altında. Garanti Bankası, Türk Hava Yolları, Tüpraş, İş Finansal Kiralama, Tav Hava Limanları, Mavi, İş Bankası C, Ülker, Tekfen, Pegasus BIST 50’de olup bir yıl önceki fiyatlarının altında kalan hisseler arasında yer alıyor.

Nominal efektif döviz kuru, Türkiye’nin dış ticaretinde önemli paya sahip ülkelerin para birimlerinden oluşan sepete göre, Türk lirasının ağırlıklı ortalama değeridir. Ağırlıklar ikili ticaret akımları kullanılarak belirlenmektedir. Reel efektif döviz kuru ise nominal efektif döviz kurundaki nispi fiyat etkileri arındırılarak elde edilmektedir.

NASIL TAKİP EDİLİR?

Merkez Bankası, her ay Reel Efektif Döviz Kuru endeksini yayımlıyor. Merkez Bankasının internet sitesinden takip edilebilir. Endeks 2003 ortalaması 100 olarak düzenleniyor. Endeksin 100’ün altına inmesi TL’nin değer kaybettiğini (ucuzladığını) gösteriyor.

ENFLASYON İLK ÇEYREKTE ZİRVE YAPACAK

Enflasyon yılın ilk çeyreğinde zirve yapacak. Bu nedenle önümüzdeki şubat ve mart aylarında yükseldiğini göreceğiz. Şu anda enflasyon 14.60 ve politika faizi 17 seviyesinde. Türk lirası cinsi varlıklarda +3 puan reel faiz oluştu. Ancak enflasyon yükseldikçe bu makas daralacak ve kurumların reel faiz baskısı devam edecek. Bu nedenle şubat ve mart toplantıları merkez bankası için ocak toplantısı kadar rahat olmayacak. Ancak bu sırada reformların hayata geçirilmesi Merkez Bankasının da elini rahatlatacaktır.

TL UCUZ MU PAHALI MI?

Türk lirasının ucuz ya da pahalı olup olmadığıyla ilgili değerlendirmede bulunabilmek için Merkez Bankası’nın Reel Efektif Döviz Kuru Endeksi takip edilebilir. Reel efektif döviz kuru tarihi diplerinde ve 62,34 seviyesinde. Endeksin 100 seviyesinin altında olması TL varlıkların ucuzladığını gösteriyor. Reel efektif döviz kuruna göre TL geçmiş verilere göre dip seviyelerinde ve ucuz.

DOLAR İÇİN 4 KURUMUN BEKLENTİSİ 7 SEVİYESİ

Yabancı yatırım kuruluşları dolar kurunda 7 lira seviyesine işaret ediyor. HSBC, yıl sonu dolar/TL tahmininin 7.10 olduğunu belirtirken tam bir normalleşme durumunda kurun 6.50’ye kadar çekilebileceği beklentisini paylaştı.Capital Economics, dolar/TL’de yıl sonu tahmininin 7 seviyesi olduğunu belirtiyor. UBS, dolar/TL’de çeyrek sonu tahminleri birinci, ikinci, üçüncü ve dördüncü çeyrekler için sırasıyla 7.10, 7.00, 7.30 ve 7.60 olarak öngörüyor. Rabobank önümüzdeki aylarda dolar/TL’nin 7’nin altına gerileyebileceği değerlendirmesi yapıyor.Peki neden kurumlar kur hedeflerini düşürdü? Görüldüğü kadarıyla reel faiz düzeyinin artması ve enflasyonun kontrol altına alınacağına dair beklentinin yükselişi bunda etkili oldu. Öte yandan reformlar bekleniyor. Aksi yönlü her gelişme ise sıcak paranın geldiği gibi gidebileceğini ve kurlardaki hedef fiyatların da değişebileceğini gösteriyor. Türkiye şu anda sıcak paraya dünyanın en yüksek maliyetini ödeyen ülkelerden biri ve yüzde 17 faiz ile çekebiliyor. Sıcak para getirenler büyük bir kâr marjıyla dönüyor. Uzun vadede güçlü bir ekonomi için sıcak para bağımlılığını minimize edebilmek önemli.

GÖKHAN ŞEN: TL YILLAR SONRA BİR İLKİ BAŞARABİLİR Mİ?

Türk Lirası'nın problemleri 2010 yılına uzanıyor. O yıllarda ekonominin yüksek sermaye girişlerine dayanarak hızlıca büyümesi cari açık sorununu gündemimize sokmuş, enflasyon problemi yeniden gündemimize gelmişti.

2013’te dönemin Fed Başkanı Bernanke’nin parasal genişlemenin sona ereceğini açıklaması, 2013 sonrasında git gide boğucu hale gelen iç politik gündem, bozulan dış ilişkiler gibi güçlü ve olumsuz faktörlerin bir araya gelmesi ile Türk Lirası baskı altında kalmaya başladı.

2010 öncesinde yüksek faiz & güçlü kur sebebiyle yerli üretimin eksik yapıldığı ve düşük katma değerli olduğu kanaati yerleşince suç ‘güçlü TL’de’ bulundu. ‘TL değersiz olmalı’ söylemi dolaşıma sokuldu. O yıllarda ve sonrasında ekonomi politikasında rol oynayan hemen her aktör bu görüşü seslendirince TL’yi göreceli olarak güçsüz kılacak bir model uygulanması gerektiği amentü haline dönüştü.

Bu yazının konusu olmadığı için değersiz TL modelinin ihracata, yerli üretime ve katma değerli üretime olan etkisini tartışmayacağım. Ancak TL’nin epeyce zayıfladığı bir vakıa. Bunun üzerinde ilerlemek istiyorum.

Devam eden yıllarda ekonomik büyüme yavaşladı. İç & dış faktörlerin yoğunlaşması ile TL’deki değer kayıpları hızlanmaya, enflasyonun çok ötesine geçmeye başladı. Böylece birbirini besleyen negatif bir döngü yaratmış olduk. Kur değer kaybettikçe enflasyon azdı, enflasyon artacağı için kur değer yitirmeye başladı. Ekonomik faaliyet yara aldı...

Kurun sürgit devalüe olması ile öngörülebilirlik kayboldu. Yatırımların geleceğini hesap etmek imkansızlaştı, yabancı yatırımcılar ülkeyi terk etmeye başladılar. Kurun, ticaret yaptığımız ülkelere nazaran enflasyondan arınmış değeri rekor düşüklere indi. Aşağıda milyar dolar cinsinden yabancı yatırımcıların tuttukları TL varlıkları ve Reel Efektif Kur Endeksimizi görmek mümkün.

Vatandaşlar da milli paralarından uzaklaşmakta gecikmediler. TL’nin devamlı olarak değer yitirdiğini tecrübe eden tasarruf sahipleri önce dövize ardından altına yöneldiler. Türk bankalarında tutulan mevduatların yüzde 55’i yabancı para cinsinden olduğu gibi altın ithalatında da patlama yaşandı. 2020 yılında altın ithalatımız 20 milyar doları aşmış durumda.

Hal böyleyken, bu yıl değişen nedir?

Yanıtı çok basit!

Gerçeklere dönüş...

Kurda ideal bir seviye varmış gibi yapmaktan vazgeçip piyasada oluşan faize yaklaşınca kısa vadeli köpüğün önemli bölümü gitti. Aşağıda, ülkemizin ödediği reel faizin (TCMB fonlama faizi – tüketici enflasyon oranı) uzun süre ilk kez diğer ülkeleri geçtiği görülüyor. Bu, TL’deki değer kazanımlarının süreceğine bir işaret.

Gerçeğe dönüş ve piyasa koşullarını sağlamak başlı başına TL değerlenmesi için yeterli faktörler fakat eksikler.

TL’deki güçlü başarımın sürebilmesi için doğrularda ısrarcı olmak ilk gereken. Doğru politikadan, çeşitli sebeplerle prematüre şekilde dönülebileceği beklentisi yurt içinde ve uluslararası camiada yaygın. Peşi sıra reform söyleminin altının doldurulması ve Ortodoks politikaların sürdürülmesi izlenecek. Yeniden krediyle körüklenmiş iç tüketim çılgınlığı ile büyüme denemesi olup olmayacağı gibi.

Son faktör ise yurt dışı iştahı. Şu ana kadar oldukça açık. Bunun sebebi çok. Siyasetçiler, bankacılar, reel sektör, merkez bankaları, düzenleyiciler, kısacası herkes en iyiyi istiyor. Kimse batmasın, kredi faizleri düşük kalsın ve pandemi atlatılsın. Bu ahlaki bir çöküntü ve başarısızlığın ödüllendirilmesi demek. Aynı zamanda başarının fazladan ödüllendirilmesi. Getiri arayışının son sürat devam etmesi.

En iyi işleri yapmasak da TL’nin değer kazanabileceği bir dönem bu. Akılda tutmakta fayda var.

Geçen yıl yüzde 20, ondan önce yüzde 11, evvelki yıl yüzde 28 değer kaybetti Türk Lirası, Dolara karşı. Son artı yılı 2012’de.

Kasım başından beri sıklıkla bunu anlatmaya çalışıyorum: Bu yıl bu değişebilir. Kasım başından bu yana yüzde 15’e yakın değerlenme gördük. Enflasyonun gerilemesi, döviz mevduatların çözülmesi ve öngörülebilirliğin artması için bu eğilimin sürmesi gerekiyor. Ardından istikrar kazanarak ihracatçıyı da üzmeyecek bir seyre kavuşması elzem.

Zor değil; yapılabilir. Daha önce yaptık. Kaynak:Haber7

Türkçe karakter kullanılmayan ve büyük harflerle yazılmış yorumlar onaylanmamaktadır.